2024年上半年,中国汽车经销商对厂家总体满意度下滑至69.7分,是近11年来满意度首度低于70分。中国汽车流通协会最新发布的《2024年上半年全国汽车经销商生存状况调查报告》(以下简称《报告》)显示,2024年上半年经销商亏损比例达到50.8%,亏损面较上年同期明显扩大,平均单店毛利总额同比有较大幅度缩减,尤其新车业务,平均单店亏损额达178万元,新车利润贡献下滑至-26.5%。但同时,有35.4%的经销商集团在上半年保持盈利,并有接近1/3的经销商集团完成了上半年的销售任务。

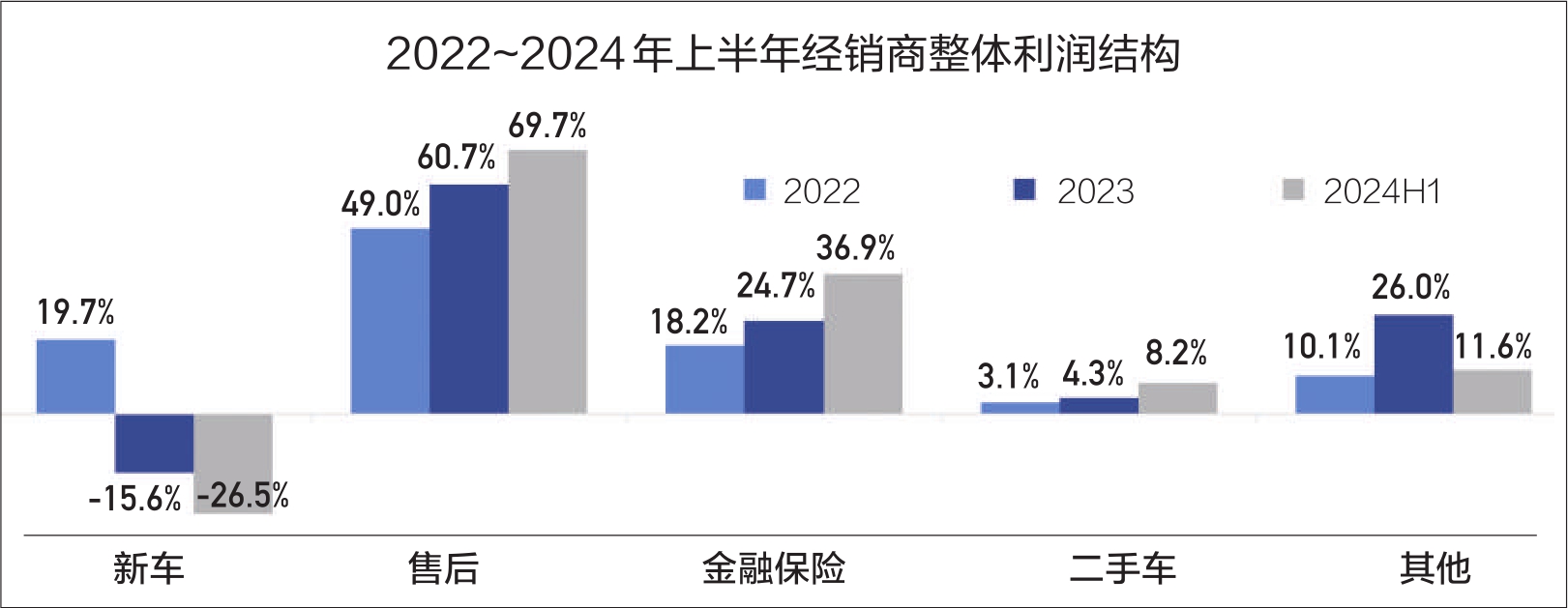

整体盈利状况堪忧2024年上半年,汽车经销商闭店、退网、交付难等新闻屡现报端。在生存愈发艰难的压力下,经销商对厂家的总体满意度下降就在情理之中了。上半年,汽车经销商反映的主体问题包括新车价格严重倒挂,市场行情报价混乱,厂家政策缺乏延续性,搭售和压库等时有发生。上面讲述的情况致使经销商经营压力增大,大量经销商出现亏损或在游走在亏损边缘。中国汽车流通协会副秘书长郎学红介绍,进入二季度以来,购车需求回落。为完成销售目标,汽车市场罕见出现高频率和大幅度的价格调整。通过以价换量,牺牲利润为代价,接近30%的经销商超额完成半年度销量目标,而目标完成率不足70%的经销商占比约1/3。《报告》显示,完成半年度销量目标的经销商占比为28.8%,超过5成经销商完成了任务指标的80%以上,但目标完成率不足70%的经销商占比达到33.3%。其中,豪华/进口品牌经销商目标完成情况较好,超4成经销商完成年度销售目标,而合资品牌目标完成率偏低。在汽车经销商四大业务板块中,经销商对新车和二手车业务满意度较低,售后服务和金融保险业务满意度相比来说较高。有必要注意一下的是,上半年经销商新车收入占比首次低于80%。成熟市场中,经销商新车收入占总营收的比例约70%,我国也将呈现这一趋势。但同时,大量经销商别的业务盈利依然不能弥补新车业务的亏损,因此利润状况表现不佳。二手车业务满意度低是受到了新车价格战的影响。接受《报告》调研的经销商集团运营负责这个的人说,针对二季度经销商亏损加剧的情况,部分厂家在经销商提车时给予其前置返利,部分厂家搭售行为有所收敛,在某些特定的程度上缓解了经销商的金钱上的压力和亏损状况。但有些品牌仍然没有行动,压库和搭售行为依然严重。在经销商利润结构中,新车销售亏损严重,毛利贡献为负,且亏损持续扩大。另外,平均单店毛利总额较去年有较大幅度缩减,尤其新车业务,平均单店亏损额达178万元。即使是盈利的经销商,单店利润也同比大幅度地下跌。郎学红表示,“以价换量”策略使主机厂和经销商不得不面临着利润水准下降的严峻挑战。此外,厂家的销售目标过高,返利政策又复杂多变,对经销商的支持力度不足,致使经销商退网翻牌更加频繁。4月下旬,国家发布汽车“以旧换新”政策,但在价格频繁调整的背景下,补贴金额被价格战效应稀释,导致消费者观望加剧,推迟了政策效果显现的周期。“上半年汽车经销商实际盈利状况,可能比《报告》反映的情况更糟。因为有厂家去年的返利在今年上半年才给付到位,某些特定的程度上粉饰了经销商今年的表现。”郎学红说。

盈利企业具备哪一些特征在本次生存状况调查中,中国汽车流通协会从接受调研的上千家4S店中,选取了有代表性的9家经销商集团进行深入访谈。这9家经销商集团有5家盈利,2家持平,2家亏损。调研显示,采取多品牌运营战略的集团,抗风险能力好于拥有单一品牌或较少品牌的集团,并且经营状况较好的集团在2~3年前就开始对优势新能源汽车品牌的布局。盈利状况较好的经销商具有以下几个相同点。首先,在品牌调整方面杀伐果断,对持续不盈利的品牌果断放弃。经销商投资人表示,如果某一品牌的市场占有率连续两年出现下滑,就有必要分析其有没有提升的潜力。如果该品牌后续规划的产品和有关政策无显著迹象说明能保证销售复苏,那就要果断关闭。其次,在2018年新车销量出现回落转折之后,投资人采取了谨慎投资的策略。一方面减少收购,另一方面也放缓了开新店速度。即便是在新能源品牌销量实现高增速的时期,投资人也没有盲目大幅布局,而是谨慎选择品牌,有意识地控制了对新能源品牌的投入节奏。第三,在业务布局方面,向后端环节寻求突破。新车销售亏损,就必须向售后要利润。这些经销商投资人欢迎非本品牌的车辆到店接受维修保养,在巩固自身现有优势的前提下,对售后服务进行渐进式调整。特别是要维护和服务好现有用户,提升用户忠诚度。同时改变传统的经营销售的方式,强化线上能力,寻找新的利润增长点。第四,加大二手车业务布局,稳健开展二手车业务。在市场行情报价频繁波动的当下,经销商应适度放缓收车和零售节奏,严控二手车经营风险,加强与灵活的小型车商合作,快速处置车辆,确保现金流。第五,积极尝试二手车出口业务,紧抓时机短期内可获取一定利润,但目前对二手车出口进行长线投资还有风险。最后,有部分经销商将资金链安全放在第一位,而不是一味遵从厂家要求拉高自身库存。当经销商认为库存难以消化,资金运转紧张时,他们会坚决停止进货,降低流动资金风险。

广汇退市值得行业深思如果说个别地区经销商集团的闭店还属于偶发事件,那么近期广汇汽车的退市足以震动行业,引人深思。2015年6月,广汇汽车借壳美罗药业登陆A股市场。次年6月,要约收购香港上市公司宝信(现更名广汇宝信)汽车集团有限公司。同年,广汇汽车成为中国首家资产规模和营收规模均突破千亿元的汽车经销商集团。然而,时至今年8月28日摘牌退市。其实这两年广汇汽车一直在积极转型自救。面对新能源汽车的日渐崛起,广汇汽车借助自身在行业内的影响力,加大在新能源市场的布局,同步设立了新能源事业部,建立新能源网络发展团队,积极拓展内外部各类资源。截至2023年底,广汇汽车已与20多个新能源品牌建立密切联系与沟通机制,成功申请54家店面,建成并投入运营26家,正在申请15家。然而,这样的头部企业却在2022年出现净利润亏损,迫使其开始对资产回报率较低的品牌、门店和商圈资源做调整。2023年,广汇汽车关闭了50家盈利能力会比较低的营业网点,并完成17家门店的品牌转换工作,尽管2023年实现了扭亏,但2024年突如其来的价格战又将其拉入“深渊”。根据广汇汽车的业绩预告,广汇汽车2024年上半年归母净利润亏损5.83亿元到6.99亿元。虽公司持续精细化管控,采取降本增效、严控费用,同时加快新能源网点布局,但受市场消费降级,行业竞争格局加剧,各大车企为抢夺市场占有率大打价格战的影响,使得新车销售规模和毛利率较去年同期均有所下滑。汽车流通领域业内人士指出,在供给相对过剩,需求偏弱的市场环境下,经销商集团不应再将规模放在第一位,而要关注资产负债率。面对厂家压库,经销商要具备红线意识,以确保现金流健康。当前汽车流通行业面临的问题,一种原因是价格战带来的利润率降低,保证一定利润的品牌厂家采取了直营模式,经销商无法享受更多红利。另一方面,随着新能源汽车渗透率的提升,后端售后服务收入也将呈现收窄的趋势。从广汇汽车的营收和利润反差可以窥见,尽管营收仍保持上千亿元,但利润却呈现逐年降低的趋势,这也是长期资金市场对其逐渐失去信心的原因之一。近三年来,从正通、润东、庞大等大型经销商集团接连受挫,再到今年广汇汽车退市,无不折射出当前汽车流通企业集体面临的生存困境。降低经营风险有何妙招谈及今年车市,多位经销商集团负责人不约而同地谈到,三大行业痼疾——产销失衡导致恶性竞争、厂家目标虚高造成经销商生存环境持续恶化、频繁降价及价格倒挂助长恶性循环,不仅未得到遏制,反而变本加厉,即便到年中有所收敛,但下半年生存状况能否好转,还有很大不确定性。有经销商透露,由于去年靠价格战取得相对不错的销量,导致很多厂家对今年一季度的车市过于乐观,加上部分车型换代处理尾货,增加了经销商的进货量,造成部分经销商1月进的车,到了7月还没消化完,加剧了经营风险。2024年,经销商普遍加大了对新能源汽车品牌的布局力度,但需要保持与厂家保持密切的沟通,打破惯性思维,主动寻求合作。对于汽车市场的预期,有部分经销商认为消费需求乏力短期难以改善,全年销量同比或出现下滑。部分经销商投资人指出,一些厂家给出的产品指导价严重背离市场成交价格,既抬高了经销商的进货成本,也损害了品牌美誉度,还影响产品保值率。因此,如果车型平均实际成交价与厂家指导价差距超过15%以上,且持续1个月以上,厂家就应该下调指导价格。当前,汽车金融业务好坏对经销商实现盈利逐渐重要。一些品牌门店反馈,金融渗透率已高达80%以上。在商业银行高返佣产品的刺激下,经销商金融理财产品销量明显地增长,收益也随之增加。但郎学红提醒,高返佣是银行为获取客户的短期行为,经销商不应过度依赖,避免其政策突然调整,导致利润率大幅度地下跌。郎学红还建议,经销商在调整品牌结构时既要杀伐果断,又要避免全面放弃,尤其是传统燃油品牌,毕竟保有客户规模很大,能带来一定的售后利润。另外,调整品牌要建立在数据对标基础上,如果经销商在该品牌渠道中排名能够进入前1/3,基本能保持盈利,同时获得厂家比较优惠的政策;如果未能进入前1/3,但在前50%之内,投资人可以适当观望。但是如果经销商排名在该品牌50%之后,甚至是后1/3,就应果断退出。